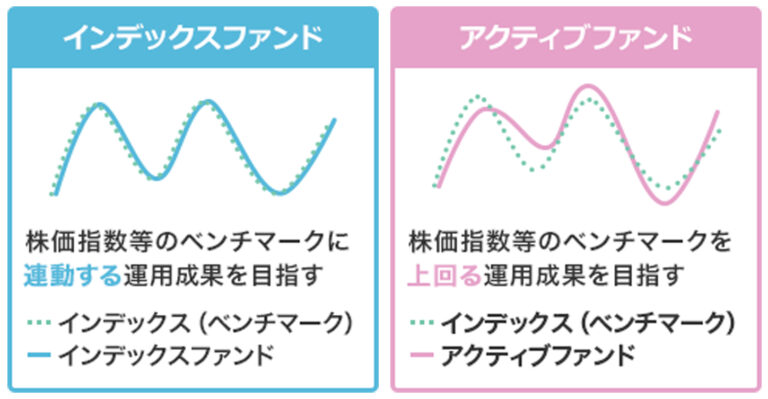

インデックスファンドとアクティブファンドは、投資信託や株式などの金融商品において、異なる2つの主要な選択肢です。

インデックスファンドとアクティブファンドの違いを解説していきましょう。

〜運用アプローチの違い〜

【インデックスファンド】

インデックスファンドは、特定の市場指数やセクター指数などと密接に連動するように設計されています。

ファンドマネージャーは市場全体または特定のセクターのパフォーマンスを追跡し、そのパフォーマンスに合致するように投資を組み立てます。

例えば、S&P 500指数を追跡するインデックスファンドは、S&P 500に含まれる銘柄と同様のウェイトで組入れられます。

運用チームは一般的に低コストで運用を行い、市場全体のトレンドに従います。

【アクティブファンド】

アクティブファンドは、ファンドマネージャーが選別した銘柄の組み合わせを持ち、市場のトレンドに応じて銘柄の選択や資産の再配置を積極的に行います。

ファンドマネージャーは、市場の過小評価や過大評価を見極め、リサーチと分析に基づいてポートフォリオを管理します。アクティブファンドは、パフォーマンスのアウトパフォームを目指しますが、それには高い運用コストとリスクが伴います。

〜費用とコストの違い〜

【インデックスファンド】

インデックスファンドは通常、低コストで運用されます。

なぜなら、ファンドマネージャーが市場指数に従って運用するため、運用チームや研究のための高い費用がかからないからです。

したがって、運用コストや販売手数料が一般的に非常に低い傾向があります。

【アクティブファンド】

アクティブファンドは、ファンドマネージャーの専門知識とアクティブな取引活動により、運用コストが高くなりがちです。ファンドマネージャーの給与や研究コスト、トランザクションコストがかかるため、アクティブファンドの運用費用は高めになることが多いです。

〜パフォーマンスの違い〜

【インデックスファンド】

インデックスファンドは市場指数に密接に連動するため、市場全体のパフォーマンスを反映します。

市場が上昇すればインデックスファンドも上昇し、市場が下降すればインデックスファンドも下降します。

アクティブファンドに比べて、一般的に低い運用リスクがありますが、アクティブなアウトパフォーマンスを期待することは難しいこともあります。

【アクティブファンド】

アクティブファンドはファンドマネージャーによる銘柄選択と市場の予測に依存しています。

ファンドマネージャーの予測が市場を上回るリターンを達成できれば、アクティブファンドは魅力的な選択肢となります。

しかし、ファンドマネージャーの予測が市場を下回る可能性もあるため、リスクも高まります。

〜ポートフォリオの多様性〜

【インデックスファンド】

インデックスファンドは特定の指数を追跡するため、その指数に含まれる銘柄の多様性を反映します。

したがって、ポートフォリオのリスクは比較的低く、市場全体のパフォーマンスに沿っています。

【アクティブファンド】

アクティブファンドのポートフォリオは、ファンドマネージャーの裁量に左右されるため、銘柄やセクターの集中度が高くなることがあります。

これにより、ポートフォリオのリスクが高まる可能性があります。

〜長期的な適性〜

【インデックスファンド】

インデックスファンドは長期的な運用をしたい方に適しています。

市場全体の成長に従ってポートフォリオが成長するため、積み立て型投資や長期的なリタイアメントプランに向いています。

【アクティブファンド】

アクティブファンドは市場の変動に対処し、リスクを取りながらリターンを上げることを目指します。

したがって、短期的な市場の変動に対応できる方や、アクティブなポートフォリオ管理を求める投資家に向いています。

〜まとめ〜

インデックスファンドは低コストで市場全体のパフォーマンスに従うため、長期的な投資目的に適しています。

一方、アクティブファンドはファンドマネージャーの専門知識と市場予測に依存し、高いパフォーマンスを追求しますが、その分高いコストとリスクが伴います。

投資戦略を選ぶ際には、自身の投資目的、リスク許容度、投資期間などを考慮し、適切なファンドを選ぶことが重要です。